Rapport initial : Le Conseil consultatif de la première ministre pour la gestion des biens provinciaux

Veuillez lire les recommandations initiales du Conseil consultatif de la première ministre pour la gestion des biens provinciaux sur les moyens de maximiser la valeur des principaux biens provinciaux, notamment la Régie des alcools de l’Ontario (LCBO), Hydro One et Ontario Power Generation (OPG).

Avant-propos

Aperçu

La première ministre a mandaté le Conseil consultatif pour la gestion des biens provinciaux de faire un examen des biens de la Régie des alcools de l’Ontario (LCBO), de Hydro One et d’Ontario Power Generation (OPG) et de formuler des recommandations sur les façons de maximiser leur valeur pour la population ontarienne. Pour ce faire, nous avons tenu compte de la préférence du gouvernement de conserver les actifs principaux comme propriétés de l’État et, en maximisant la valeur pour les contribuables, nous avons déterminé des façons d’améliorer le service à la clientèle et de maintenir la mobilisation de l’effectif.

Des examens antérieurs de ces sociétés ont grandement aidé nos travaux. Nous avons tiré profit de l’excellente collaboration de ces sociétés. Nous avons reçu de nombreuses soumissions d’intervenants. Nous avons trouvé leurs commentaires bien documentés et réfléchis. Nous avons également tenu des discussions fructueuses avec les représentants syndicaux des travailleurs de chaque société. La fonction publique du gouvernement de l’Ontario a à son entière disposition de vastes ressources d’expérience et de grandes capacités.

Nous avons structuré notre examen en deux étapes. L’étape I, dont les résultats sont présentés dans le présent rapport, comprenait des examens détaillés des entités visées, des consultations auprès des intervenants et l’élaboration de notre pensée à l’appui de nos propositions pour l’orientation future de chaque société. L’étape II comprendra des discussions et des consultations sur les propositions. Elle contribuera à poursuivre notre objectif d’atteindre un consentement parmi les parties, et de déposer des recommandations définitives au gouvernement pour qu’il les prenne en considération dans le budget provincial de 2015.

Nous avons tenté de mener nos examens de la façon la plus transparente possible. Nous avons abordé notre tâche en nous efforçant vraiment de ne pas avoir de réponses préconçues aux questions soulevées, mais en recherchant ce qu’il y a de mieux pour la population de l’Ontario, tout en reconnaissant les opinions différentes et l’expérience variée que nous mettions à contribution dans cet exercice. Nous sommes heureux de présenter des conclusions unanimes qui ont aussi soulevé un consensus auprès des dirigeants de ces sociétés.

Nous en avons conclu qu’une valeur importante peut être ajoutée aux biens que nous avons examinés, dans la limite des paramètres établis par le gouvernement. En effet, nous croyons que le gouvernement peut atteindre ses principaux objectifs en tenant compte des propositions du Conseil. Le gouvernement peut conserver ces trois sociétés et peut nettement améliorer leur rendement. Il peut réduire sa participation dans certains biens non essentiels où il n’est pas prioritaire qu’il soit propriétaire, et auquel cas la participation du secteur privé pourrait favoriser une distribution plus efficace de l’électricité. Nos propositions, au fil du temps, contribueraient à réduire la hausse des tarifs d’électricité par rapport à ce qui pourrait être exigé, et à maintenir les prix de l’alcool en deçà de la moyenne canadienne, tout en améliorant de façon responsable l’accès à celui-ci pour les consommateurs. L’atteinte de ces objectifs permettrait de libérer des fonds jusqu’à hauteur de 2 à 3 milliards de dollars pour financer les investissements plus que nécessaires dans les infrastructures, sans pour autant accroître la dette ou le déficit de la province.

Le Conseil consultatif de la première ministre pour la gestion des biens provinciaux.

Ed Clark, président

David Denison

Janet Ecker

Ellis Jacob

Frances Lankin

Vente d’alcool

Nous avons examiné le système de distribution de l’alcool en Ontario, qui tourne autour de trois quasi-monopoles : la LCBO, les magasins The Beer Store et les boutiques d’établissements vinicoles hors site du secteur privé. Ce système procure une distribution hautement contrôlée de l’alcool qui sert bien les consommateurs, mais limite l’accessibilité et l’innovation. Il s’agit aussi d’un système complexe comportant plusieurs parties qui s’imbriquent et favorisant la création de valeur injuste pour ceux qui ont suffisamment de pouvoir pour obtenir certains droits.

Nous croyons que le gouvernement peut maintenir le système actuel de distribution de l’alcool tout en améliorant l’expérience client, en améliorant l’accès d’une façon limitée et en remettant aux contribuables une part plus équitable des bénéfices générés par le système.

Nous avons envisagé la vente de la LCBO. Le marché démontre un intérêt certain pour cette option qui s’avère simple et offre un avantage financier ponctuel considérable. Toutefois, nous nous sommes demandé s’il était sage de mettre ce monopole entre les mains d’une entreprise privée. Nous avons pris en considération que des ventes inconditionnelles aussi importantes dans le passé s’étaient avérées beaucoup moins intéressantes qu’elles ne le semblaient au départ. La privatisation ou la vente à un acheteur privé représenterait un changement radical dans un système qui fonctionne actuellement très bien en plus de nécessiter la création de nouveaux mécanismes de réglementation. Pour ce qui est de l’avantage pour les consommateurs, il ne nous semble pas évident que les Ontariens seraient mieux servis par une LCBO privatisée. De plus, les nouveaux propriétaires voudraient faire en sorte que le monopole dont ils font l’acquisition soit préservé. Le Conseil estime que la concurrence est une bonne chose, particulièrement pour des entreprises comme la LCBO qui ne sont pas des monopoles naturels. En effet, nous préférerions voir une certaine augmentation limitée de la concurrence plutôt que d’établir un monopole perpétuel. Par conséquent, nous rejetons l’idée d’une privatisation de la LCBO.

Nous avons aussi examiné la possibilité d’ouvrir considérablement la structure du marché qui est contrôlée par ces trois quasi-monopoles en Ontario : la LCBO, les magasins The Beer Store et les boutiques d’établissements vinicoles hors site. Les expériences effectuées ailleurs suggèrent que cela augmenterait sensiblement le nombre de points d’accès, débouchant sur un système de distribution plus ouvert mais aussi plus coûteux. Un tel bouleversement du système constituerait un changement radical pour la province et exigerait un grand consensus, ce qui est juste, mais ce consensus ne semble pas exister à l’heure actuelle.

Nous sommes d’avis que le gouvernement devrait demeurer propriétaire de la LCBO, mais il serait souhaitable d’assouplir les contraintes liées à l’exploitation d’une société d’État et de permettre une augmentation limitée de la concurrence pour améliorer l’accès et l’innovation. Cela permettrait à la LCBO d’améliorer sa rentabilité et ses services d’une manière socialement responsable, en faisant en sorte que ce monopole public se comporte moins en monopole public. Cela conduirait à une utilisation plus efficace du pouvoir d’achat de la LCBO afin de réduire les coûts et se ferait de façon graduelle. L’objectif initial de la LCBO sera d’accroître les marges de profit et de réaliser des économies opérationnelles sans modifier les prix à la consommation. Si elle devait subséquemment hausser les prix, nous suggérons que ces derniers soient maintenus en dessous de la moyenne nationale.

Nous croyons – et la direction de la LCBO est d’accord – qu’il existe plusieurs façons d’améliorer l’accès et le choix pour les consommateurs et de rationaliser les activités afin d’accroître la rentabilité. La LCBO souhaite mettre à jour son site Web et créer des magasins entrepôts dans les grandes villes pour offrir d’autres produits qui ne se trouvent pas dans les établissements ordinaires. Nous pensons également que la LCBO devrait envisager la création de magasins spécialisés qui donneraient préséance à la bière ou aux spiritueux artisanaux et qu’elle pourrait inciter certains magasins à tenir davantage compte des préférences du voisinage. De même, le réseau en ligne devrait offrir une gamme de produits plus élaborés que ce qui est proposé dans les magasins. Cela contribuerait à soutenir le désir de la LCBO de devenir un détaillant d’alcool de première classe. Nous prévoyons explorer davantage ces idées avec la direction de la LCBO dans la prochaine étape de nos travaux.

Le Conseil estime que la LCBO pourrait être améliorée en faisant une meilleure distinction entre son bénéfice réel et les taxes nominales qu’elle perçoit, de même qu’en comptabilisant distinctement ses entreprises variées. La création de ce nouveau cadre permettrait à la direction de mieux présenter et suivre le rendement et de rendre compte de la mise en œuvre de nos propositions, de sorte que l’amélioration des marges de la LCBO puisse être mieux évaluée.

En soutenant, en conservant et en améliorant la LCBO, le Conseil est d’avis qu’il est important de faire place à plus de concurrence, même si elle est limitée, afin d’offrir un accès plus grand et des incitatifs pour l’amélioration. À cette fin, le Conseil convient, dans le cadre de l’étape II, d’explorer des suggestions sur la façon de rehausser la concurrence sans miner les avantages économiques fondamentaux du système de monopole. Nous aimerions explorer spécifiquement, avec les brasseurs artisanaux, la possibilité d’ouvrir un nombre limité de magasins mettant en vedette des bières artisanales de partout dans le monde. Nous aimerions aussi explorer avec l’industrie vinicole la possibilité d’ouvrir de nouveaux magasins privés pour offrir des vins canadiens et internationaux. Nous aimerions en plus considérer des idées de nouveaux réseaux de ventes avec les distilleries.

Pour ce qui est des autres réseaux de distribution, les magasins The Beer Store et les boutiques d’établissements vinicoles hors site, nous n’appuyons pas le principe que le gouvernement devrait continuer d’encourager un marché qui donne des avantages uniques à ces quasi-monopoles privés. À notre avis, il y a un glissement injuste de la valeur vers l’entreprise privée aux dépens des contribuables de l’Ontario. À mesure que des changements seront apportés à la LCBO pour permettre au gouvernement de saisir une plus grande valeur, nous croyons que des ajustements similaires devraient être faits pour les autres quasi-monopoles.

Nous croyons que la relation entre le gouvernement et les magasins The Beer Store devrait être modernisé afin de faire en sorte que les contribuables ontariens reçoivent leur juste part des bénéfices des magasins The Beer Store. Les consommateurs ne devraient pas voir une augmentation de prix à la suite de ce changement. Il faudrait exiger que les magasins The Beer Store offrent une plus grande transparence afin d’assurer que les coûts soient répartis équitablement entre les fournisseurs, et pour traiter les propriétaires et les non-propriétaires équitablement, y compris en ce qui concerne la présentation de leurs produits. La LCBO devrait être autorisée à vendre des caisses de 12 bières et devrait augmenter ses frais de services sur la bière.

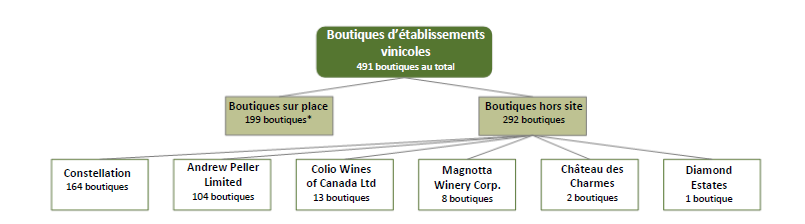

Dans le cas des boutiques des établissements vinicoles hors site, seuls quelques établissements sélectionnés détiennent un permis de magasins hors site. Cette pratique semble injuste pour les autres producteurs. Nous avons aussi constaté que ces réseaux de distribution du vin autorisent la vente de produits vinicoles étrangers sous une marque canadienne à un taux d’imposition très favorable par rapport aux ventes de vin de la LCBO. Cette pratique semble également injuste.

Étant donné notre préférence pour créer une plus grande concurrence, nous croyons que les magasins de vins, d’une certaine manière, sont une caractéristique positive de notre système de distribution. De même, nous reconnaissons que ces magasins autonomes pourraient ne pas être en mesure de maintenir le même régime d’imposition et de marge commerciale que la LCBO avec son vaste assortiment de produits. Nous nous proposons d’engager les participants dans un dialogue constructif afin d’élaborer des changements qui refléteraient un régime d’imposition équitable et favoriseraient encore une forte demande de raisin cultivé en Ontario.

Nous devons trouver une façon équilibrée de mettre en œuvre ces changements de manière à ne pas diminuer la valeur pour les participants, mais plutôt de la partager équitablement. Nous croyons qu’il pourrait y avoir une augmentation limitée de la disponibilité et nous aimerions voir surgir des points de vente plus concurrentiels, ce qui stimulerait la concurrence continue dans les réseaux existants et forcerait ces derniers à innover.

En bref, nous estimons que le système de distribution d’alcool fonctionne bien. Si nous pouvons établir un consensus avec les parties prenantes, et si nous disposons de la volonté politique nécessaire, ces limites peuvent être corrigées au sein du système existant en modifiant le comportement des trois quasi-monopoles, en ajoutant une concurrence sélective et en s’assurant que le public obtienne sa juste part des bénéfices.

Électricité

Hydro One comprend trois entreprises principales au sein d’une seule société : une entreprise de transport d’électricité qui constitue une partie de Hydro One Networks Inc. (Hydro One Networks), une grande entreprise de distribution de l’électricité établie à l’échelle de la province et qui constitue l’autre partie de Hydro One Networks et Hydro One Brampton Networks Inc. (Hydro One Brampton), une plus petite entreprise de distribution régionale urbaine.

Les activités de transport et de distribution présentent des possibilités d’améliorations opérationnelles. La direction les a reconnues et s’est engagée à les examiner. Il est possible de faire un grand nombre de ces changements sans modifier les conventions collectives en vigueur. D’autres possibilités d’économies pourraient nécessiter la collaboration des syndicats et l’accord de l’actionnaire. Lorsque des améliorations peuvent être apportées, les économies s’accumuleront et les usagers en profiteront.

À notre avis, l’activité de transport est bien administrée au sein de Hydro One et présente certaines possibilités de générer des économies en matière de capitaux et de coûts d’exploitation qui devraient être étudiées de plus près. Bien que la vente des activités de transport constitue certainement un actif attrayant sur le marché, il s’agit également d’un actif qui peut rester entre les mains du secteur public et jouer un rôle positif dans plusieurs aspects de la politique sur l’électricité, y compris dans les pourparlers avec le Québec sur la mise en commun de l’énergie. Par conséquent, nous croyons que pour le moment, les activités de transport de Hydro One devraient rester dans les mains du secteur public, à titre d’actif essentiel.

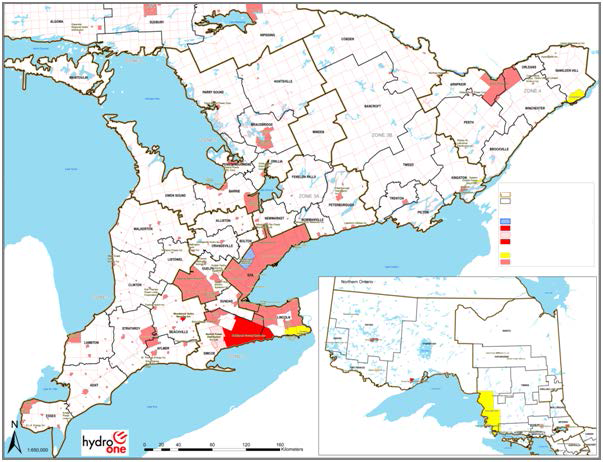

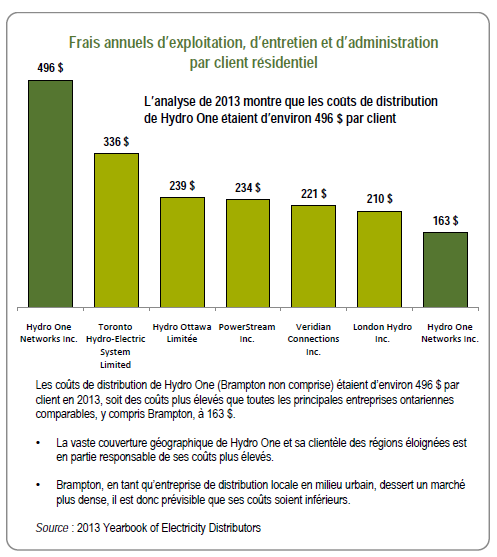

Nous percevons différemment les activités de distribution. Il y a d’énormes défis à surmonter en ce qui concerne le système de distribution locale de l’électricité en Ontario. Il y a trop d’entités, dont certaines sont hautement inefficaces, elles ne peuvent pas s’adapter à l’évolution de l’environnement et n’ont pas les capitaux nécessaires pour moderniser et consolider le système.

Le Comité ontarien du secteur de la distribution a effectué un examen de la distribution de l’électricité en 2012. Nous sommes d’accord avec les conclusions fondamentales du Comité d’encourager la consolidation et de promouvoir une action efficace dans le secteur en évolution de l’énergie. Nous croyons en effet que tous les intervenants du secteur soutiennent ces conclusions, mais ne s’entendent pas tous sur la meilleure façon de les mettre en œuvre. L’Ontario a besoin d’un système de distribution de l’électricité plus consolidé et plus efficace. Le système a besoin de plus de capitaux, lesquels ne semblent pas disponibles dans le secteur public, étant donné d’autres besoins urgents. Le système a besoin de sociétés qui peuvent innover et s’ajuster efficacement au contexte énergétique très différent du futur. Le système actuel ne passe pas le test.

Les deux entités qui sont essentielles pour venir à bout de cette impasse sont Hydro One Brampton et les activités de distribution de Hydro One Networks. Nous proposons de les utiliser toutes les deux pour stimuler une consolidation et non la forcer. La consolidation favorisera les gains d’efficacité en diminuant les coûts, ce qui réduira les tarifs d’électricité par rapport à ce qu’ils auraient été. Elle améliorera également l’adaptabilité du système et créera des sociétés qui peuvent prendre de l’expansion et créer des emplois. Le Conseil ferait cette recommandation que le gouvernement ait besoin ou non de fonds pour financer la nouvelle infrastructure. Il s’agit simplement d’une bonne politique énergétique. Le gouvernement devrait intervenir maintenant pour agir en tant que catalyseur et réaliser les économies à long terme. Nous ne croyons pas que le gouvernement de l’Ontario devrait détourner ses ressources de ses priorités pour financer la fusion de sociétés de distribution locales. Les capitaux du secteur privé sont disponibles à cette fin.

Nous sommes aussi disposés à étudier d’autres idées sur la façon d’encourager la consolidation. Nous pourrions utiliser Hydro One Brampton comme catalyseur en la fusionnant avec l’une ou plusieurs des sociétés de distribution de la région du grand Toronto et ensuite faire appel à des capitaux privés pour lui donner la capacité financière de poursuivre la consolidation. Le gouvernement provincial pourrait vendre une partie de ses intérêts dans la nouvelle société lors d’un deuxième appel public à l’épargne avec les autres propriétaires existants, s’il le souhaite.

Nous recommandons également de séparer en deux entités les activités de transport et de distribution de Hydro One Networks. Nous proposerions ensuite que le gouvernement réduise sa participation dans cette société de distribution en faisant appel à des capitaux privés. Nous suggérerions que le gouvernement ne conserve qu’une participation minoritaire (de 40 % à 45 %). Cette nouvelle société aurait ainsi les moyens d’entreprendre d’autres consolidations. Ces deux opérations créeraient deux champions de la consolidation qui procureraient une base pour l’expansion de l’entreprise. Nous pensons que d’autres municipalités emboîteraient le pas en se joignant à ces entités ou en recherchant leurs propres nouveaux partenaires, publics ou privés. Nous encouragerions les deux options.

Notre préférence serait de conserver la société de distribution au sein de Hydro One Networks à titre de nouvelle entreprise distincte de distribution et de ne pas la diviser. Nous reconnaissons que dans certaines circonstances, la fusion de composantes des activités de distribution avec certains services d’électricité municipaux favoriserait une plus grande consolidation. Nous résisterons à la tentation de sélectionner les sociétés, car cela empêcherait d’obtenir le meilleur résultat pour les contribuables et les usagers. Nous voulons nous assurer que si nous vendions certaines composantes, ces ventes ne réduiraient pas la valeur de l’ensemble des activités de distribution et, plus important encore, ne feraient pas augmenter les tarifs d’électricité par rapport à ce qu’ils auraient été. Le Conseil est prêt à écouter d’autres propositions et d’autres idées qui seront soulevées dans le cadre de l’étape II.

Nous nous préoccupons aussi des questions liées au travail qu’un changement de propriété entraînerait. Il y a un certain nombre de droits qui doivent être respectés et un certain nombre de problèmes qui se poseront. Nous reconnaissons ces enjeux, mais nous reconnaissons également qu’il est important d’adopter le bon processus, de discuter des préoccupations éventuelles et des intérêts propres à chaque partie dans le but de les comprendre et de trouver des solutions durables et mutuellement acceptables.

Nous recommandons en outre que le gouvernement insiste sur des dispositions visant à prévenir les changements de propriétés indésirables dans le futur. Cela garantirait à la province une protection contre les conséquences défavorables d’une dissolution de sa propriété.

Ontario Power Generation compte deux secteurs d’activité distincte, soit une société d’énergie nucléaire complexe et une société d’énergie hydroélectrique et thermique beaucoup plus stable et simple. Nous nous sommes concentrés principalement sur l’entreprise d’énergie hydroélectrique et thermique, en étudiant les économies opérationnelles possibles et la pertinence de vendre ces actifs.

Les économies dans l’entreprise d’énergie hydroélectrique et thermique ne sont pas considérables, mais méritent d’être poursuivies. Des économies similaires pourraient aussi s’ajouter dans l’entreprise d’énergie nucléaire, de bien plus grande envergure. La direction, qui collabore à une initiative de transformation de l’entreprise depuis 2011, reconnaît ces possibilités et s’est engagée à les explorer davantage.

Le portefeuille de l’Ontario Power Generation (OPG) comprend des biens, particulièrement les centrales hydroélectriques autres que celles à Niagara Falls et sur le fleuve Saint-Laurent, qui pourraient être vendus afin de financer des investissements supplémentaires dans les infrastructures provinciales. Il y a un marché actif pour ces biens.

Toutefois, une opération impliquant ces actifs ne devrait pas être une priorité pour l’OPG puisqu’elle mettrait en jeu un certain nombre de questions liées à la politique énergétique qui devraient être résolues avant d’en arriver à la conclusion qu’une vente serait dans l’intérêt du public. L’OPG est confrontée à une question fondamentale plus importante que la vente des centrales hydroélectriques, soit la remise en état de la centrale nucléaire de Darlington. Cette remise en état est essentielle en ce qui a trait à la durabilité des coûts. La portée de ce projet d’immobilisations et les risques qui y sont liés éclipsent toutes les autres questions à l’OPG. Nous recommandons un suivi minutieux pour veiller à ce que la remise en service de la centrale de Darlington respecte les délais et le budget. Nous recommandons également que le gouvernement considère de renforcer l’expérience en gestion de projets au sein du conseil de l’OPG afin de soutenir la remise en état de la centrale de Darlington.

À cette fin, nous proposons que l’OPG crée d’une façon échelonnée une structure interne – comme s’il s’agissait de deux entités distinctes portant sur des activités très différentes. Cela pourrait éventuellement mener à deux organismes distincts : une société nucléaire avec un Conseil possédant principalement de l’expérience en gestion de grands projets et une société non nucléaire. Toutefois, procéder maintenant de façon dynamique pourrait risquer de détourner l’attention de la direction de sa principale priorité de remettre en état la centrale de Darlington, ce qui priverait également l’entreprise d’énergie nucléaire du soutien financier fourni par les activités non nucléaires. Par conséquent, toute modification structurelle devrait être faite au fil du temps.

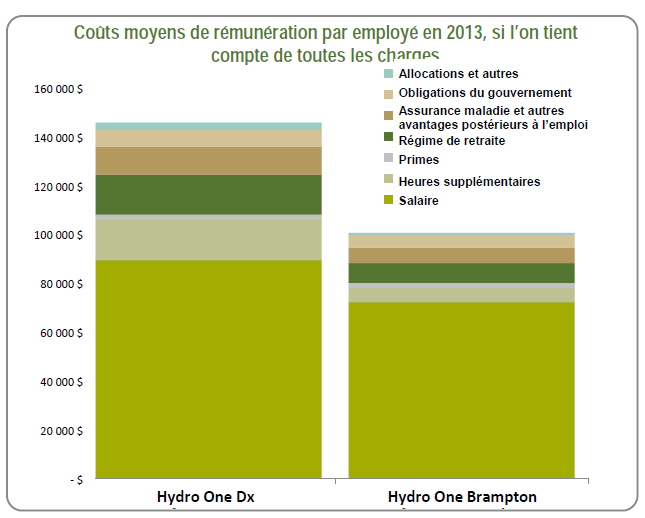

Les économies qui peuvent être réalisées à Hydro One et à l’OPG sont relativement minimes, à moins que les deux sociétés puissent modifier leurs pratiques de travail ou leurs programmes de rémunération globale. Les deux sociétés présentent des coûts de main-d’œuvre supérieurs à la moyenne du marché en ce qui a trait aux salaires, aux avantages sociaux et aux régimes de retraite. Les coûts des régimes de retraite ont été récemment mis en relief dans le Rapport sur la viabilité des régimes de retraite du secteur de l’électricité (le rapport Leech); les deux sociétés sont exploitées dans le cadre de restrictions imposées par le gouvernement, qui les rendent moins productives que leurs contreparties du secteur privé dans l’industrie lourde ayant des activités extérieures. Ces contraintes imposent un fardeau important pour les usagers.

Pour comprendre comment nous en sommes arrivés là, il faut comprendre le très long historique de négociations. Or, à l’heure actuelle, les programmes de rémunération, d’avantages sociaux et de régime de retraite et les pratiques, dans certains cas, dépassent non seulement les normes du secteur privé, mais également les normes du secteur public. Ce n’est pas toujours le cas, particulièrement pour le personnel technique et hautement spécialisé. Donc, il faut faire attention de ne pas généraliser.

Le rapport Leech illustre clairement la non-viabilité des régimes de retraite du secteur de l’électricité, y compris les régimes d’OPG et de Hydro One. Autrement dit, ils ne sont pas conformes aux normes du secteur public, et ne sont pas, du point de vue du conseiller spécial Leech, stables.

Nous reconnaissons que les dirigeants des syndicats et les employés, à tous les niveaux, se préoccupent d’assurer la viabilité de ces régimes. Nous avons tous intérêt à trouver une solution favorable et convenue par les parties. Nous nous sommes entendus sur un processus pour aborder la question. Nous recommandons au gouvernement de faire de cette initiative une priorité et de veiller à assurer une intervention coordonnée.

Si ces sociétés doivent rester dans le secteur public et poursuivre leur croissance, il est aussi essentiel de chercher à moderniser les pratiques de travail pour améliorer la productivité.

Il sera pratiquement impossible de parler d’améliorations ou de restructuration à Hydro One ou à OPG sans consulter la Power Workers’ Union et la Society of Energy Professionals et négocier avec elles. Ces négociations seront complexes et difficiles, mais elles seront essentielles pour assurer la durabilité des activités. Les conventions collectives en vigueur ont été négociées, et elles devraient être modifiées à la table de négociation. Il est nécessaire d’entamer le dialogue avec la direction et les syndicats afin de s’entendre sur les faits et de travailler ensemble afin de comprendre les enjeux et la gamme de solutions.

Conclusion

Nous croyons que notre examen a produit un cadre de travail sain et réaliste pour améliorer les activités des entités que nous avons étudiées, rationaliser leurs systèmes et améliorer les services aux consommateurs. Cela contribuerait à libérer les fonds nécessaires aux investissements dans le transport en commun et les infrastructures de transport.

La réduction de la participation du gouvernement dans nos systèmes de distribution de l’électricité par l’injection de capitaux privés, tout en conservant une participation minoritaire, favoriserait la consolidation nécessaire dans le système de distribution d’électricité pour améliorer notre infrastructure d’électricité.

En même temps, nous estimons entre 2 et 3 milliards de dollars, selon les marchés à ce moment, les économies pouvant être réalisées et investies dans le transport en commun et les infrastructures de transport en Ontario. Ces investissements créeraient des emplois directement et indirectement dans des projets d’infrastructure d’une importance capitale, ce qui supprimerait les obstacles à la croissance économique. Si les revenus tirés directement de ces sociétés par le gouvernement étaient moindres, les investissements dans la croissance de l’économie contribueraient à atténuer ce manque à gagner au fil du temps. En plus, les revenus perdus seraient plus que couverts par les économies découlant des améliorations que nous proposons pour ces entités qui, croyons-nous, devraient rester la propriété de l’État, y compris la LCBO.

Le système actuel de distribution de boissons alcoolisées doit être maintenu en place, tirant profit des avantages du modèle contrôlé à faibles coûts, mais des changements sont requis pour améliorer l’expérience client et les rendements pour la province. De plus, nous pouvons introduire une concurrence limitée qui les incitera à innover.

Nous pouvons y arriver sans accroître nos niveaux d’endettement et le déficit prévus.

Dans la prochaine étape, le Conseil s’engagera à explorer avec les sociétés et les intervenants les propositions présentées dans le présent rapport et cherchera à développer des solutions pratiques et, dans la mesure du possible, soutenues par toutes les parties.

Sommaire des propositions du conseil

Les propositions ci-dessous, qui ont été élaborées à partir de notre examen et qui découlent des observations exposées dans le présent rapport, constituent un cadre de travail permettant d’exercer un changement.

Boissons alcoolisées

LCBO

Propriété

- La province devrait demeurer propriétaire de la LCBO.

- La structure actuelle du secteur des boissons alcoolisées devrait être conservée mais ouverte à une plus grande concurrence.

Tarification et marges

- La LCBO devrait procéder par étapes pour introduire une nouvelle stratégie de tarification qui lui permettrait d’utiliser son pouvoir d’achat afin de réduire les coûts en fonction de critères objectifs, conformément aux engagements pris par le Canada en matière de commerce international.

- Le prix des boissons alcoolisées en Ontario devrait demeurer sous la moyenne canadienne.

- La LCBO devrait continuer de revoir ses prix minimaux.

Amélioration de la vente au détail

- La LCBO devrait tirer avantage de sa marque en l’associant à certains produits (co- étiquetage).

- Le réseau de succursales de la LCBO devrait être agrandi et se différencier par la création de magasins-entrepôts (« dépôts »), la conversion de certaines succursales existantes en magasins spécialisés axés sur la bière artisanale ou sur des produits artisanaux de distillerie ainsi que sur l’orientation de la sélection de produits de certaines succursales afin qu'ils correspondent aux quartiers dans lesquels sont installées les succursales.

- La LCBO devrait devenir un détaillant en ligne par excellence et intégrer pleinement son site Web à ses opérations afin de rendre une plus grande sélection de produits disponible aux consommateurs et d’offrir aux fournisseurs, y compris ceux qui n'ont pas accès à une succursale de la LCBO, l’accès au marché ontarien. La LCBO devrait :

- rendre les produits disponibles à la vente en ligne (« cliquez et venez chercher »);

- relier les consommateurs à ses entrepôts;

- créer un marché en ligne permettant à tout fournisseur, où qu'il soit dans le monde, d’enregistrer ses produits.

Relations de travail

- Le processus de négociation doit être respecté; tout changement apporté aux ententes actuelles doit se faire à la table des négociations.

- Les pratiques de travail doivent être mises à jour pour améliorer la productivité et mettre en œuvre nos recommandations.

Introduction de la concurrence

- Il faut considérer les occasions d’introduire une concurrence limitée, par exemple en explorant auprès :

- des brasseries artisanales, la possibilité d’ouvrir une quantité limitée de succursales proposant des bières artisanales de partout dans le monde;

- de l’industrie vinicole, la possibilité d’ouvrir de nouveaux magasins privés offrant des vins canadiens et étrangers;

- des distillateurs, la possibilité d’exploiter de nouveaux canaux de vente.

Autres propositions

- La LCBO devrait mieux différencier ses profits réels des marges perçues et produire des bilans distincts pour ses diverses activités.

- La LCBO doit réaliser les économies d’exploitation déterminées.

The Beer Store

- Les frais de service de la LCBO sur la bière devraient être augmentés.

- La LCBO devrait avoir le droit de vendre des caisses de 12 bières.

- Les contribuables ontariens méritent leur juste part des profits générés par les magasins The Beer Store.

- Les consommateurs ne devraient pas voir les prix augmenter à la suite de ce changement.

- The Beer Store devrait être obligé de :

- faire preuve d’une plus grande transparence;

- veiller à ce que les coûts soient répartis de manière juste entre les fournisseurs;

- traiter les propriétaires comme les non-propriétaires de manière équitable, notamment en ce qui a trait à l’exposition des produits.

- La possibilité d’ouvrir un nombre limité de succursales proposant des bières artisanales de partout dans le monde devrait être évaluée avec les brasseries artisanales.

Boutiques d’établissements vinicoles

- Il faut amorcer un dialogue constructif avec les propriétaires de boutiques d’établissements vinicoles hors site afin d’atteindre les objectifs suivants :

- un système de taxation équitable;

- un ensemble de changements permettant de conserver la forte demande pour le raisin canadien.

- La possibilité d’ouvrir de nouveaux magasins privés offrant des vins canadiens et étrangers doit être examinée avec l’industrie vinicole.

Électricité

Hydro One

Généralités

- La province devrait conserver les activités de transport d’électricité en raison de son rôle de réglementation actuel.

- Hydro One devrait s’efforcer de réaliser les économies d’exploitation déterminées au fil du temps.

- Hydro One devrait séparer ses actifs de distribution du reste de ses activités.

- Les actifs de distribution de Hydro One devraient servir de catalyseur afin d’amorcer la consolidation et la modernisation nécessaires du système de distribution de l’électricité.

Distribution

- Les capitaux privés, plutôt que les fonds publics, devraient servir à financer les fusions nécessaires des entreprises de distribution locales.

- La province devrait réduire sa participation dans Hydro One Brampton en la fusionnant avec d’autres entreprises de distribution locales, dont possiblement d’autres entités du Grand Toronto, et ce, en fonction d’un plan d’affaires préétabli prévoyant l’injection de capitaux privés pour soutenir la croissance et la modernisation du secteur de l’électricité.

- Les activités de transmission et de distribution de Hydro One Networks devraient être séparées; la province devrait réduire sa participation dans l’entreprise de distribution qui en résulterait pour ne conserver qu'une participation minoritaire (de 40 % à 45 %) en injectant des capitaux privés.

- Le Conseil préfère que l’on conserve les activités de distribution comme un tout pour assurer de meilleurs résultats aux usagers et aux contribuables.

- Il faudrait prévoir certaines dispositions pour protéger la propriété future de ces entreprises de tout changement indésirable.

- Toute transaction ne devrait pas augmenter la pression à la hausse sur les tarifs.

- Les obstacles et incitatifs actuels qui empêchent la consolidation, comme les taxes, devraient être examinés durant l’étape II.

Relations de travail

- Le processus de négociation doit être respecté; tout changement apporté aux ententes actuelles doit se faire à la table des négociations.

- Les pratiques de travail doivent être mises à jour pour améliorer la productivité et mettre en œuvre nos recommandations.

- Les droits doivent être respectés et les préoccupations doivent être prises en compte à la suite des changements de propriété.

- Une réaction coordonnée du gouvernement est nécessaire pour assurer la viabilité des régimes de retraite de Hydro One et d’OPG.

Ontario Power Generation

Généralités

- Il faut tout mettre en œuvre pour s'assurer que la centrale de Darlington entre en service de manière sécuritaire, en respectant l’échéancier et le budget.

- Le gouvernement devrait songer à ajouter au conseil d’administration d'OPG des personnes possédant une vaste expérience en gestion de projets de grande envergure afin de superviser les rénovations de la centrale de Darlington.

- OPG devrait s’efforcer de réaliser les économies d’exploitation déterminées au fil du temps.

- OPG devrait créer à terme une structure interne comme si elle était constituée de deux entités distinctes axées sur deux secteurs très différents : la production d’énergie nucléaire et la production d’énergie autre que nucléaire.

Relations de travail

- Le processus de négociation doit être respecté; tout changement apporté aux ententes actuelles doit se faire à la table des négociations.

- Les pratiques de travail doivent être mises à jour pour améliorer la productivité et mettre en œuvre nos recommandations.

- Une réaction coordonnée du gouvernement est nécessaire pour assurer la viabilité des régimes de retraite de Hydro One et d’OPG.

Introduction

Établissement du Conseil

Le 11 avril 2014, le ministre des Finances a annoncé la formation d’un Conseil relevant directement de la première ministre pour donner un avis éclairé sur les actifs gouvernementaux. Le Conseil est formé d’Ed Clark (président), de David Denison, de Janet Ecker, d’Ellis Jacob et de Frances Lankin. L’établissement de ce Conseil a également été mentionné lors de la présentation du budget 2014 de l’Ontario.

Mandat et principes

Le mandat du Conseil est de fournir des analyses, des conseils et des recommandations sur les meilleures façons de maximiser la valeur et le rendement des entreprises publiques et d’autres actifs provinciaux. L’objectif est d’aider le gouvernement à atteindre ses cibles pluriannuelles établies dans le budget 2014. Le gouvernement a déterminé trois principes permettant d’orienter l’examen réalisé par le Conseil, soit :

- l’intérêt de la population est suprême et est protégé;

- les décisions tiennent compte d’une maximisation de la valeur pour les Ontariennes et Ontariens;

- le processus de décisions demeure transparent, professionnel et il est validé de manière indépendante.

Cadre de référence

Nous avons été chargés de remettre un rapport à la première ministre portant sur les entreprises publiques examinées avant la fin de 2014 afin de contribuer à l’élaboration du budget 2015. Le cadre de référence du Conseil nous a orientés comme suit :

- axer l’examen sur les principales entreprises publiques et agences opérationnelles;

- accorder la préférence au maintien de la propriété des principaux actifs stratégiques afin de générer de meilleurs rendements et des revenus plus élevés pour la province;

- aviser le gouvernement sur les pratiques efficaces de gouvernance et sur la meilleure façon d’optimiser les actifs et les revenus en fonction des cibles fixées par le gouvernement, tout en améliorant les services et la valeur pour les clients et en tenant compte du besoin de compter sur des employés motivés et à rendement élevé;

- considérer les fusions, les acquisitions et les cessions d’actifs si l’analyse de rentabilité est solide et que cela permettrait d’augmenter la valeur pour les contribuables de la province;

- donner un avis concernant les changements potentiels à la structure des entreprises publiques, y compris dans le cas des partenariats entre les secteurs public et privé;

- évaluer et commenter les diverses orientations possibles ainsi que les propositions et plans d’affaires des agences;

- tenir compte de la protection de l’intérêt de la population, y compris en prévoyant un cadre de travail juridique et réglementaire adéquat.

Portée de l’examen

Dans le cadre de notre mandat visant à examiner les actifs gouvernementaux, nous avons été expressément chargés d’examiner trois entreprises publiques : la Régie des alcools de l’Ontario (LCBO), Hydro One et Ontario Power Generation. Ensemble, ces entreprises publiques forment l’épine dorsale de la participation du gouvernement aux secteurs des boissons alcoolisées et de l’électricité. Au sein du secteur des boissons alcoolisées, il existe trois principaux organes de vente au détail, soit :

- la LCBO;

- les magasins The Beer Store;

- les boutiques d’établissements vinicoles.

Bien que ni les magasins The Beer Store ni les boutiques d’établissements vinicoles ne soient des entreprises publiques, ils sont réglementés par le gouvernement et font partie du système de vente de boissons alcoolisées de la province. Ainsi, le Conseil a conclu qu’il était impossible d’évaluer la place occupée par la LCBO dans le secteur des boissons alcoolisées sans reconnaître les magasins The Beer Store et les boutiques d’établissements vinicoles hors site comme des concurrents et comparateurs de la LCBO.

Au sein du secteur de l’électricité, il existe deux entreprises publiques :

- Hydro One;

- Ontario Power Generation (OPG).

En raison des courts délais accordés au Conseil avant de faire rapport au gouvernement et de la taille et de la complexité des activités associées à la production d’énergie nucléaire, notre examen d'OPG s'est limité à ses activités non nucléaires.

Notre point de vue

Au moment d’amorcer notre travail, nous nous sommes fixé l’objectif de préparer nos recommandations de manière à :

- conserver les principales entreprises sous contrôle public;

- possiblement céder des actifs secondaires de manière à soutenir l’investissement dans des infrastructures indispensables et productives sans augmenter la dette de la province ni accroître le déficit;

- améliorer tant le rendement commercial que le service à la clientèle dans les entités concernées sans augmenter les coûts pour les clients.

Nous avons reconnu, dès le début de notre travail, que toutes ces entités fonctionnent dans un cadre réglementaire ou politique très serré et que c’est loin d’être la première fois que ces secteurs et entités font l’objet d’un examen.

Tant le secteur des boissons alcoolisées que celui de l’électricité ont fait l’objet d’études approfondies au cours des dernières décennies. Plusieurs études ont proposé des structures et des modèles de fonctionnement variés. Certaines des recommandations d’ordre opérationnel avancées dans le cadre de ces études ont été mises en œuvre, mais la plupart des recommandations stratégiques et de transformation sont restées sur les tablettes.

Au moment d’amorcer notre examen, nous nous sommes posé quelques questions fondamentales :

- Ces entreprises publiques pourraient-elles être mieux administrées?

- Pourraient-elles être plus axées sur la clientèle?

- Est-ce que tous les actifs incorporés dans ces entreprises sont indispensables à leur mission?

Et puisque ces entreprises publiques, comme toute entreprise du secteur privé, ont une capacité limitée d’agir, y a-t-il à leur portée un ensemble de pratiques à adopter pour augmenter leur valeur?

Nous étions largement d’avis que oui. Il est facile d’envisager un virage radical sur le plan stratégique – lequel virage nécessiterait de profonds changements culturels au sein des organisations et un large soutien public pour se réaliser. Nous préférons une approche plus modérée, dont chaque étape permettrait d’améliorer ce qui existe déjà et d’accomplir ce qui doit être fait, au lieu de simplement ajouter ce rapport aux nombreuses recommandations restées sur les tablettes.

Le Conseil a également été guidé par le désir du gouvernement de dégager les ressources financières nécessaires pour financer l’infrastructure de transport et celle de transport en commun de la province.

Nous sommes donc partis de l’hypothèse selon laquelle les trois entités examinées avaient les moyens d’augmenter leur valeur et d’améliorer leur rendement, comme toute autre entreprise du Canada, publique ou privée. Cependant, nous avons tenu compte du fait que, dans plusieurs cas, les entités ont été limitées par le fait qu’elles relèvent du domaine public. En pratique, elles fonctionnent dans un environnement foncièrement politique.

Nous avons donc gardé plusieurs éléments en tête.

Comme mentionné, la volonté du gouvernement est de demeurer propriétaire des actifs principaux. Le Conseil croit aussi que les ventes hâtives d’actifs ne sont pas dans l’intérêt de la population. Toute vente doit faire l’objet d’un processus concurrentiel mené par étapes.

Nous nous sommes demandé si le gouvernement est en effet le meilleur propriétaire possible pour ces actifs, et quelle fin vise l’appartenance à l’État. Une entreprise – privée – serait-elle en meilleure position pour servir le consommateur ou l’usager d’électricité? Est-ce que l’arrivée du secteur privé permettrait de libérer une entreprise, et donc permettre à celle-ci de croître et de créer des emplois?

Ces actifs sont des sources de revenus pour le gouvernement de l’Ontario – revenus essentiels en raison du déficit. Cependant, les revenus découlant d’une cession d’actifs ne seraient probablement pas réinvestis dans de nouveaux actifs générateurs de revenus directs. Les nouveaux actifs d’infrastructure pourraient profiter largement aux Ontariens et ajouter énormément de valeur à l’économie de la province. De plus, cela permettrait de générer à moyen terme des revenus indirects pour le gouvernement provincial grâce à l’augmentation de l’activité économique. Mais, à court terme, c'est à une perte de revenus que l’on devrait s'attendre. Le Conseil a bien pris cet élément en compte. Ainsi, afin de compenser les pertes de revenus, il est devenu encore plus crucial d’augmenter le rendement des actifs retenus par le gouvernement.

Le Conseil reconnaît que céder la propriété d’actifs d’infrastructure peut être une bonne chose. Cependant, il est essentiel que l’argent obtenu soit réinvesti dans des actifs qui rapportent d’importants bénéfices sociaux et économiques à la province. Le gouvernement a clairement indiqué que les fonds amassés dans ce processus serviront aux investissements prévus dans l’infrastructure de transport et de transport en commun. Une infrastructure améliorée permettra à l’économie de croître plus rapidement, de créer plus d’emplois et d’augmenter tant la compétitivité que la productivité. Par ailleurs, il y a aussi la création d’emplois directement reliée aux investissements réalisés.

Finalement, nous avons tenu compte du fait que les entreprises publiques examinées s’étaient, dans la plupart des cas, plutôt bien adaptées à leur environnement d’exploitation. Les trois équipes de gestion et conseils d’administration ont cerné les aspects à améliorer et mis en œuvre plusieurs changements en ce sens. Nous avons fait participer chaque organisme à notre travail afin de déterminer ensemble les possibilités d’amélioration et, idéalement, de nous entendre sur une manière sensée et réalisable d’effectuer un changement.

Notre démarche

Nous avons structuré notre examen en deux étapes :

- l’étape I comprenait l’examen approfondi des entités concernées, des consultations avec des intervenants et nos réflexions initiales concernant l’avenir de chaque entreprise. Le tout est inclus dans le présent rapport initial afin d’être pris en compte dans l’exposé économique d’automne;

- l’étape II comprendra des discussions et consultations approfondies sur nos recommandations, qui nous permettront d’avancer vers notre objectif de conclure une entente entre les parties concernées, ce qui mènera à nos recommandations finales au gouvernement devant être prises en compte dans l’élaboration du budget provincial 2015.

Au fil de notre travail, nous nous efforcerons d’employer un processus collaboratif et transparent en vue de déterminer des façons précises de mettre en œuvre nos recommandations.

Étape I. Durant l’étape I, nous avons entrepris deux chantiers distincts — l’examen détaillé des entités, pour lequel nous avons reçu l’assistance de consultants professionnels, et des rencontres avec des associations professionnelles et des intervenants qui sont soit employés, clients, partenaires ou concurrents des trois entreprises publiques.

Les principales tâches entreprises pour les trois entités comprenaient l’analyse de chaque organisme et de ses activités, un examen des problèmes, ainsi que l’élaboration et l’évaluation d’options pour améliorer le rendement, réaliser des économies ou optimiser la valeur des actifs. Nous avons approché un certain nombre de conseillers et de consultants pour nous aider dans ces tâches.

Nous avons rencontré une grande variété d’intervenants, y compris toutes les entités commerciales concernées et les ministres responsables. Nous avons rencontré des intervenants représentatifs, y compris des syndicats, tant dans le secteur des boissons alcoolisées que dans celui de l’électricité. Le Conseil a également reçu un certain nombre de présentations formelles durant son examen, et nous avons grandement apprécié les commentaires constructifs et réfléchis que nous avons recueillis tout au long du processus.

Secteur des boissons alcoolisées

Vue d’ensemble

En 2013-2014, le secteur ontarien des boissons alcoolisées a généré des ventes au détail d’environ 7 milliards de dollars, dont environ 3 milliards sont revenus au gouvernement ontarien de l’une des façons suivantes :

- un dividende de la LCBO (1,74 milliard $);

- des taxes sur les ventes de bière par l’intermédiaire des magasins The Beer Store et des magasins-brasseries (524 millions $);

- des taxes sur les ventes de vin par l’intermédiaire des boutiques sur place et hors site d’établissements vinicoles (33 millions $);

- la part provinciale de la taxe de vente harmonisée sur les ventes dans les magasins de détail et les établissements détenant un permis d’alcool (650 millions $).

Le système ontarien est dominé par trois réseaux de vente au détail détenus soit par le gouvernement (LCBO), soit par les producteurs (magasins The Beer Store et

boutiques d’établissements vinicoles) qui, ensemble, détiennent le quasi-monopole du commerce de gros et de détail des boissons alcoolisées en Ontario :

- la LCBO appartient à la province et exploite 639 succursales dans l’ensemble de l’Ontario. Elle autorise également 217 magasins-agences, exploités par le secteur privé, qui servent les régions moins densément peuplées;

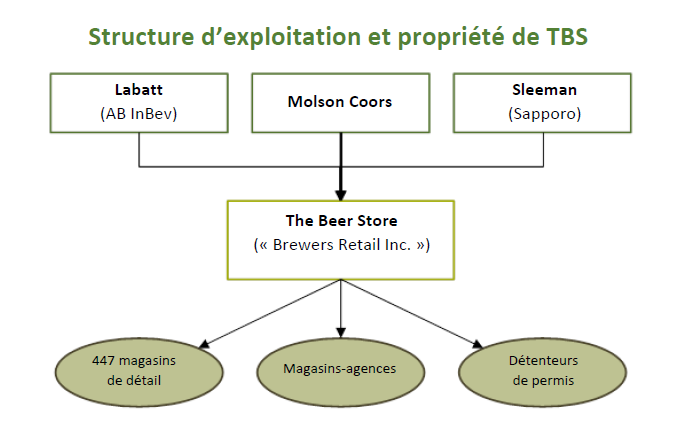

- Brewers Retail Inc. (BRI), qui opère sous le nom The Beer Store, est la propriété d’un consortium constitué des trois brasseurs étrangers et détient 447 magasins dans l’ensemble de la province;

- les boutiques d’établissements vinicoles hors site sont détenues par six établissements vinicoles et ne vendent que leurs propres produits dans 292 points de vente dans la province.

En plus des canaux listés ci-dessus, les producteurs locaux peuvent vendre leurs propres produits dans des boutiques de producteurs situées sur les sites de production. En plus de la LCBO et des magasins The Beer Store, les producteurs autorisés ont le droit de vendre leurs produits aux bars et restaurants détenant un permis d’alcool, que l’on appelle titulaires de permis.

D’autres provinces ont modifié leur système au cours des dernières années :

- l&rsquo>Alberta est l’unique province ou territoire au Canada à avoir entièrement privatisé la vente de boissons alcoolisées. Un organisme provincial conserve le contrôle de l’importation d’alcool dans la province et engage des entreprises privées afin qu'elles gèrent l’entreposage de l’alcool à sa place;

- la Colombie-Britannique est un exemple de province canadienne dotée d’un système où se côtoient magasins de détail publics et privés, qui vendent une gamme complète de vins, spiritueux et bières. Les magasins privés achètent leurs produits de l’organisme provincial à un prix moindre que le prix de détail. À l’origine, cet escompte était fixé à 10 %. Aujourd’hui, l’escompte varie de 16 % à 30 % pour certains magasins;

- le Québec emploie également un modèle hybride. L’organisme provincial est le seul à détenir le droit de vendre des spiritueux et des vins embouteillés en dehors de la province, tandis que les vins embouteillés au Québec et la bière se vendent dans des canaux privés dans l’ensemble de la province, dans les dépanneurs et épiceries, ainsi que chez des détaillants spécialisés.

La raison d’être de la politique publique sous-jacente au système en place en Ontario était originellement de contrôler la distribution et la vente de boissons alcoolisées, et c’est encore largement le cas. Ainsi, le gouvernement joue un rôle prépondérant dans le secteur. Depuis la mise en œuvre du système à la fin des années 1920, la politique gouvernementale a été axée sur l’équilibre entre le désir des consommateurs de pouvoir acheter des boissons alcoolisées et la responsabilité sociale de réduire les effets négatifs de l’alcool. La province s’est concentrée sur la gestion des dangers des boissons alcoolisées pour la santé en limitant le nombre de détaillants et en contrôlant les points de vente, ce qui a permis d’éviter une plus grande disponibilité des produits.

Ce problème de politique publique n’est pas unique à l’Ontario ou au Canada. Peu de gouvernements traitent les boissons alcoolisées comme un produit de consommation courant.

Un grand nombre de lois, de règlements et d’accords régissent l’importation, la vente et le transport de l’alcool en Ontario, notamment :

- la Loi sur l’importation des boissons enivrantes (gouvernement fédéral) accorde aux autorités provinciales et territoriales le pouvoir d’importer de l’alcool;

- la Loi sur les alcools donne le pouvoir à la LCBO de vendre au détail les boissons alcoolisées et de réglementer l’entreposage et la tarification en plus d’autoriser BRI et les magasins-brasseries, boutiques d’établissements vinicoles et boutiques de distillateurs sur place à vendre leurs produits au public;

- la Loi sur les permis d’alcool réglemente l’utilisation responsable, la vente par les titulaires de permis et les exigences de service, en plus d’établir les conditions relatives à la fabrication et à la distribution ainsi que les lois régissant les pratiques de mise en marché et de publicité;

- la Loi sur la réglementation des alcools et des jeux et la protection du public (« LRAJPP ») établit la Commission des alcools et des jeux de l’Ontario (« CAJO ») et définit le cadre juridique entourant les taxes sur la bière et le vin et leur perception;

- l’entente-cadre sur la bière, signée en 2000 entre la LCBO et Brewers Retail Inc., sert d’entente d’exploitation entre les deux entités. Cette entente confère aux magasins The Beer Store les droits exclusifs sur la vente de bière dans des formats plus grands que les caisses de six bières dans les collectivités où se trouve un magasin The Beer Store, et empêche la LCBO de vendre en gros aux titulaires de permis de la bière offerte par les magasins The Beer Store. L’entente-cadre sur la bière peut être résiliée avec un préavis de six mois;

- les accords commerciaux internationaux, y compris le protocole d’entente entre les États-Unis et le Canada sur le commerce de la bière, l’Accord de libre-échange nord-américain, l’accord sur les vins et spiritueux entre le Canada et l’Union européenne, ainsi que l’accord économique et commercial proposé du Partenariat transpacifique, exigent de traiter les produits importés d’une manière qui n'est pas moins favorable que le traitement réservé aux produits nationaux.

LCBO

Contexte

La LCBO est une société d’État ayant le monopole de la vente de gros et de détail des spiritueux et des vins importés. Elle livre concurrence aux boutiques des établissements vinicoles d’Ontario pour le vin et aux magasins The Beer Store pour la bière.

La LCBO effectue une remise directe à la province au moyen d’un dividende annuel, qui a atteint 1,74 milliard de dollars en 2013-2014 et qui a connu un taux de croissance annuel composé d’environ 5,5 % depuis 1994.

La LCBO n’est nullement un grossiste et un détaillant d’alcool traditionnel. Elle exerce ses activités dans un environnement complexe qui a façonné la manière dont elle fonctionne aujourd’hui. Le diagramme ci-dessous présente certaines des forces qui influent sur la LCBO.

Cadre réglementaire / mandat

- La loi fondamentale est la Loi sur les alcools

- Mandat équilibré entre la responsabilité sociale et les rendements pour la province

- Effectue un bon nombre d’activités puisque cela fait

- partie du gouvernement (politique, communications, accès à l’information, services en français, etc.)

- Les fournisseurs et les autres intervenants interpellent régulièrement le gouvernement pour apporter desmodifications à la LCBO

Gouvernance

- Conseil d’administration nommé par le gouvernement et autorisé à exercer des activités en vertu de la Loi sur les alcools

- Relève du ministre des Finances

- En pratique, les décisions financières sont prises en collaboration avec le ministère des Finances

Relations de travail

- Un seul syndicat – le Syndicat des employés de la fonction publique de l’Ontario

- Environ 90 % de l’effectif est syndiqué

- L’âge moyen est d’environ 45 ans – celui des employés permanents syndiqués est de plus de

- 50 ans

- Le taux de roulement du personnel est inférieur à 5 %

Forces du marché

- Monopole sur les spiritueux; quasi-monopole sur les vins

- Concurrence aux magasins The Beer Store pour la vente de bière

- Le prix des produits est établi sur la base du « prix de revient majoré »

- La LCBO recoupe les objectifs de politiques publiques; elle fournit un support accru aux fournisseurs

Notre démarche

Le Conseil a travaillé en étroite collaboration avec la direction de la LCBO pour comprendre la perspective de celle-ci et explorer des occasions d’améliorer son rendement. Nous avons également bénéficié de l’aide d’équipes de consultants, qui ont entrepris un examen diagnostic approfondi afin de définir les améliorations qui pourraient être apportées au fonctionnement et d’accroître le bénéfice.

Nos observations

Généralités. Le système ontarien de distribution de l’alcool est le produit d’une évolution à la pièce qui s’est échelonnée sur plusieurs années. Aujourd’hui, on ne concevrait probablement pas un tel système à partir de zéro. Étant donné son statut et son histoire, il n’est pas surprenant que la LCBO ne fonctionne pas à la manière d’un grossiste ou d’un détaillant privé classique et qu’elle n’y ressemble pas.

Cela dit, la LCBO a beaucoup évolué au fil du temps, particulièrement au cours des dix dernières années. Les importants investissements dans les magasins, l’amélioration de l’expérience client, la vaste gamme de produits et une très forte présence en Ontario font en sorte que les consommateurs sont généralement bien servis par l’organisme. À l’heure actuelle, 90 % de la population ontarienne habite à moins de 5 kilomètres d’un magasin de la LCBO ou d’un magasin-agence. Sur le plan de l’exploitation, tout en étant assujettie à certaines contraintes, la LCBO a fait de grandes avancées pour se transformer et passer d’un mécanisme de contrôle gouvernemental à un organisme moderne de vente de gros et de détail.

Dans l’ensemble, nous avons découvert que, malgré les contraintes que lui imposent les politiques gouvernementales et les conventions collectives, la LCBO offre aux consommateurs ontariens un réseau très vaste et très commode, une expérience de vente au détail raffinée et une variété de produits qui sont, en moyenne, moins chers que la moyenne canadienne.

Propriété de la LCBO. L’une des questions clés sur lesquelles nous nous sommes penchés est la suivante : la province devrait-elle continuer d’être la propriétaire et l’exploitante de la LCBO ou la LCBO devrait-elle être privatisée dans une certaine mesure? Au fil des ans, des arguments ont été présentés selon lesquels le rôle du gouvernement devrait être de réglementer et de superviser plutôt que de posséder et d’exploiter. À la lumière de ces arguments, nous avons étudié attentivement les options de privatisation.

Nous avons songé à vendre la LCBO. Le marché démontre un intérêt certain pour cette option qui s’avère simple en plus d’offrir un avantage financier ponctuel considérable. Toutefois, nous nous sommes demandé s’il était sage de mettre ce monopole entre les mains d’une entreprise privée. Nous avons pris en considération que des ventes inconditionnelles aussi importantes dans le passé s’étaient avérées beaucoup moins intéressantes qu’elles ne le semblaient au départ. La privatisation ou la vente à un acheteur privé représenterait un changement radical dans un système qui en réalité fonctionne très bien et nécessiterait la création d’un nouveau régime de réglementation. Pour ce qui est de l’avantage pour les consommateurs, il ne nous semble pas évident que les Ontariens seraient mieux servis par une LCBO privatisée. En outre, tout nouveau propriétaire voudrait s’assurer que le monopole qu’il achète le demeure. Le Conseil estime que la concurrence est une bonne chose, surtout dans le cas d’entreprises comme la LCBO qui ne sont pas des monopoles naturels. En effet, nous préférerions qu’il y ait une faible augmentation de la concurrence plutôt que d’être contraint au monopole perpétuel. Nous avons donc renoncé à la privatisation de la LCBO.

Nous avons également examiné la possibilité d’ouvrir considérablement le marché qui est contrôlé, à l’heure actuelle, par trois quasi-monopoles en Ontario, soit la LCBO, les magasins The Beer Store et les boutiques d’établissements vinicoles. Les expériences vécues ailleurs suggèrent que cela entraînerait une augmentation considérable du nombre de points d’accès et déboucherait sur un système de distribution plus ouvert mais aussi plus coûteux. Un tel bouleversement du système constituerait un changement radical pour la province et exigerait un grand consensus, ce qui est juste, mais ce consensus ne semble pas exister à l’heure actuelle.

Toutefois, même en appuyant, en conservant et en améliorant la LCBO, le Conseil estime qu’il est important de stimuler la concurrence, même si elle est limitée, afin d’accroître l’accès et l’innovation. À cette fin, le Conseil consent à examiner, durant l’étape II, des suggestions sur la façon de stimuler la concurrence sans nuire au fondement économique et aux avantages du monopole. Plus précisément, nous aimerions explorer, avec les brasseries artisanales, la possibilité d’ouvrir un nombre limité de magasins offrant des bières artisanales du monde entier. Nous aimerions explorer avec l’industrie vinicole la possibilité d’ouvrir de nouveaux magasins privés offrant des vins canadiens et internationaux. Enfin, nous aimerions échanger avec les distilleries des idées sur de nouveaux canaux de vente.

Le fait que le gouvernement continue d’être propriétaire de la LCBO ne signifie pas nécessairement le statu quo, bien au contraire. En étroite collaboration avec la LCBO, nous avons trouvé de bonnes occasions de créer davantage de valeur et d’améliorer le rendement. En fait, nous nous sommes efforcés de trouver des moyens pour que la LCBO agisse moins comme le monopole public qu’elle est à l’heure actuelle. S’il s’avère que cela n’est pas réalisable, il est probable que nous examinerons à nouveau les moyens de stimuler la concurrence encore plus que ce que nous proposons aujourd’hui. Comme mentionné précédemment, nous sommes d’avis que la concurrence est une bonne chose.

La LCBO est assujettie à des contraintes importantes liées aux prix et aux marges bénéficiaires. Contrairement à ce que de nombreux Ontariens croient, la LCBO n’établit pas réellement le prix de détail des boissons alcoolisées dans la province. Dans le cadre de certaines limites de prix, la LCBO détermine le prix de détail en appliquant simplement une majoration fixe (généralement un pourcentage) au prix proposé au consommateur.

Le gouvernement n’impose aux fournisseurs que deux contraintes relatives au prix :

- un prix minimum doit être facturé à l’égard de diverses catégories de boissons alcoolisées, un outil important permettant à la province de remplir son mandat de responsabilité sociale;

- le prix de détail d’un produit doit être uniforme, où qu’il soit vendu dans la province et quel que soit le circuit de vente.

Bien que la LCBO cherche à offrir le meilleur prix aux consommateurs dans ces fourchettes de prix, elle n’établit pas le prix de gros ou le prix de détail des produits qu’elle achète et vend; sa marge d’exploitation découle tout simplement de cette majoration fixe. Il est important de comprendre ce que le système favorise. Comme la majoration de la LCBO sur le vin et les spiritueux correspond à un pourcentage du prix du fournisseur, les diminutions de prix que les fournisseurs consentent ont pour effet de réduire le bénéfice de la LCBO. Par conséquent, la LCBO a peu intérêt à utiliser son pouvoir d’achat pour réduire le prix qu’elle paie aux fournisseurs et, par extension, le prix qu’elle demande aux consommateurs. De plus, si la LCBO a l’occasion d’augmenter les prix, elle ne peut pas le faire sans que les fournisseurs facturent un prix plus élevé.

Prix à la consommation. Durant notre examen du processus d’établissement des prix de la LCBO, nous avons exclu la bière, étant donné la position dominante des magasins The Beer Store. On pourrait s’attendre à ce que le prix du vin et des spiritueux vendus en Ontario soit plus élevé que dans les territoires où il existe une plus grande concurrence. Toutefois, notre analyse révèle que ce n’est pas le cas. Pour obtenir nos données sur les prix, nos consultants ont fait ce qui suit :

- ils ont examiné les données déclarées par les intéressés que l’Association canadienne des sociétés des alcools (CALJ) a recueillies et qui portent sur une gamme convenue de 42 produits, quatre fois par année;

- ils ont vérifié le prix de 43 produits (vin et spiritueux) chez 7 détaillants publics et 16 détaillants privés en Alberta, en Colombie-Britannique et au Québec.

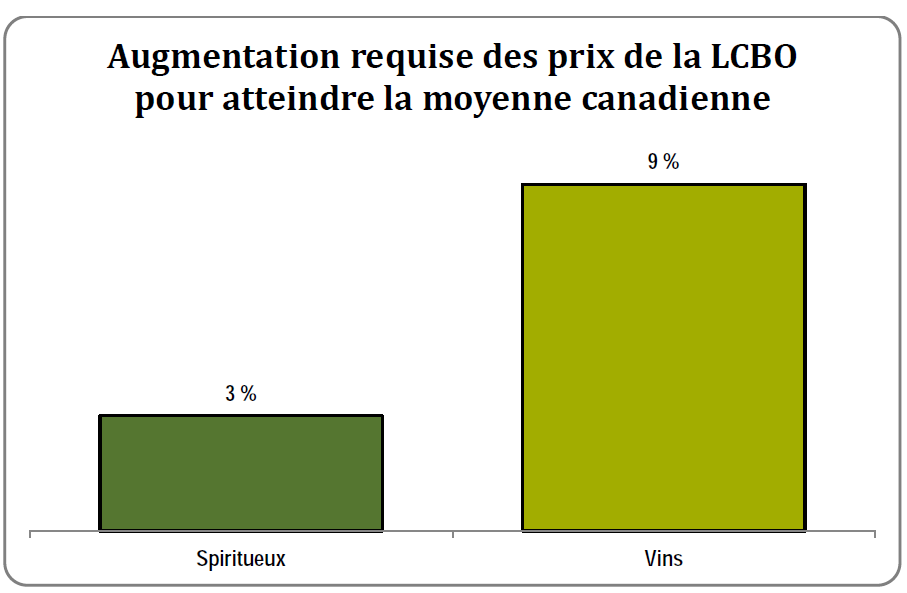

Selon les données de l’Association canadienne des sociétés des alcools, les prix des boissons alcoolisées en Ontario sont, de façon générale, inférieurs à la moyenne des prix au Canada. Les visites effectuées dans les magasins indépendants ont produit des résultats similaires lorsque l’Ontario a été comparé à l’Alberta, à la Colombie-Britannique et au Québec. Le diagramme ci-dessous présente les écarts de prix. Selon les données de la CALJ, pour atteindre la moyenne canadienne, il faudrait que la LCBO augmente de 3 % le prix des spiritueux et de 9 % celui des vins.

Réduire le coût des produits vendus. La LCBO est l’un des plus gros acheteurs de boissons alcoolisées dans le monde, mais elle n’a pas intérêt à utiliser son grand pouvoir d’achat pour réduire le coût des produits vendus (CPV), comme le ferait tout autre grossiste ou détaillant commercial typique.

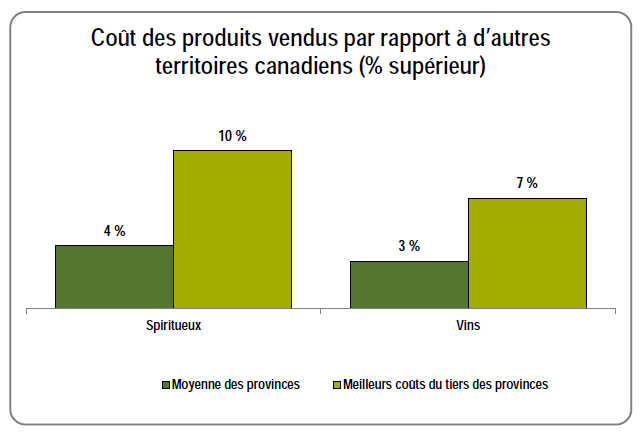

En nous appuyant sur les données de la CALJ, nous avons analysé les prix payés par la LCBO pour 42 produits aux fournisseurs de vins et de spiritueux, et nous les avons comparés à ceux d’autres provinces et territoires canadiens. Bien que ce groupe de produits soit limité comparativement à l’ensemble des produits offerts à la LCBO, nous avons été surpris par les résultats selon lesquels, dans de nombreux cas, les fournisseurs reçoivent des prix plus élevés en Ontario que dans d’autres provinces et territoires canadiens. Comme l’illustre le tableau ci-dessous, le coût des marchandises vendues est supérieur à la moyenne pour toutes les provinces (les colonnes de couleur foncée à gauche); cet écart est de 4 % pour les spiritueux et de 3 % pour les vins. À titre comparatif, pour le tiers des provinces dont les coûts sont les plus faibles (les colonnes de couleur pâle à droite), les coûts sont plus élevés de 10 % pour les spiritueux et de 7 % pour les vins.

En substance, en Ontario, les produits sont achetés chez des fournisseurs à des prix supérieurs à la moyenne, mais sont vendus aux consommateurs à des prix inférieurs à la moyenne. Cela s’explique en grande partie par deux facteurs :

- le coût : le système de distribution en Ontario est très intégré et beaucoup plus efficace que celui d’autres provinces;

- la marge bénéficiaire : en raison du recours à la majoration fixe, la LCBO ne peut pas maximiser ses profits et, en fait, transfère l’argent des contribuables aux fournisseurs.

C’est surtout en ce qui concerne les prix minimaux que ce dernier point est le plus apparent. C’est l’effet combiné des prix planchers relativement élevés et des taux de majoration fixes qui entraîne les prix payés aux fournisseurs à la hausse. Cet effet est ressenti sur l’ensemble des produits de la LCBO, puisque ces prix planchers supérieurs entraînent aussi une hausse des prix des autres produits de la même catégorie. Nous ne croyons pas qu’il est raisonnable de permettre aux fournisseurs d’encaisser les bénéfices inattendus d’une politique sociale. Par conséquent, nous avons discuté avec la LCBO de la possibilité d’acheter les produits répertoriés au prix minimum selon un processus concurrentiel. Ces projets seraient fondés sur des critères objectifs et conformes aux obligations commerciales internationales.

Le prix minimum actuel pour le vin n’est pas vraiment utilisé puisque seule une petite partie du vin vendu dans la province change de main en contrepartie du prix minimum ou d’un prix qui s’en approche. Étant donné l’importance du prix minimum pour encourager une consommation responsable, nous constatons que le vin a le prix minimum le moins élevé par litre d’alcool absolu, loin derrière la bière et les spiritueux. Le gouvernement devrait envisager d’augmenter les prix minimaux de manière à les rapprocher des prix réels du marché et être prêt à les augmenter encore davantage si cela est justifié. Cela devrait être fait de manière à permettre à la LCBO d’encaisser les profits qui en découleraient.

L’expérience client pourrait être améliorée dans le cadre du réseau de magasins existant. Nos discussions avec la direction de la LCBO et notre examen de l’expérience de détail dans d’autres secteurs et territoires nous amènent à conclure que la LCBO peut améliorer l’expérience client de nombreuses façons. Cela offre à la LCBO une occasion unique d’augmenter ses marges bénéficiaires tout en offrant un meilleur rapport qualité-prix aux consommateurs. Par exemple :

- le comarquage : la LCBO pourrait en faire davantage pour rentabiliser sa grande marque en l’associant à des produits particuliers, ce qui serait avantageux non seulement pour elle, mais également pour ses clients. Des étiquettes indiquant « Choix de l’acheteur » et des places privilégiées dans les étagères pour ces produits pourraient aider les clients à prendre leurs décisions. Comme ces occasions d’affaires seraient vendues aux enchères à des producteurs canadiens et étrangers pour certains produits, la LCBO pourrait en tirer de bons revenus. Le comarquage et les places privilégiées dans les étagères sont des manières non discriminatoires d’accroître les marges bénéficiaires;

- le réseau de magasins : la quasi-totalité des succursales de la LCBO sont de grands magasins attrayants. Cela permet à l’organisme d’offrir un espace de tablette significatif aux brasseries artisanales et établissements vinicoles locaux et de répartir ses coûts élevés en main-d’œuvre de détail sur une plus grande surface, en obtenant un chiffre d’affaires plus élevé. Nous avons travaillé avec la LCBO afin de trouver des manières d’améliorer sa gamme de magasins globale en créant des variantes au sein de son réseau. Les occasions d’affaires trouvées comprennent les suivantes :

- les magasins de cidre et de produits artisanaux : mettre en valeur les produits artisanaux. La LCBO compte maintenant un petit nombre de « magasins de destination » qui offrent une vaste gamme de vins locaux. Nous estimons que le concept du « magasin à l’intérieur d’un magasin » pourrait être reproduit afin de créer certains magasins de spécialité consacrés à la bière artisanale et au cidre. Ces magasins intéresseraient les consommateurs tout en offrant une bonne occasion d’affaires aux brasseries artisanales;

- les sections consacrées aux distilleries artisanales : donner des moyens aux titulaires de permis. Les distilleries artisanales forment un segment de marché qui est petit, mais de plus en plus prisé. En réaction, la LCBO a proposé de créer des sections consacrées aux distilleries artisanales dans certains magasins partout dans la province. Ces tablettes spécialisées permettraient aux titulaires de permis d’acheter des stocks des distilleries artisanales en petites quantités par l’entremise du réseau de magasins de la LCBO tout en mettant en vedette ce type de produits, que les clients demandent de plus en plus;

- les magasins spécialisés : répondre à la demande des consommateurs locaux. La LCBO devrait créer des boutiques spécialisées dans certains magasins afin de mieux s’adapter aux goûts et aux exigences de la population locale. Par exemple, un magasin de Danforth, à Toronto, pourrait se spécialiser dans les vins et les spiritueux grecs tandis que les clients de la Petite Italie pourraient trouver un choix exclusif de bières et de vins italiens. Ces magasins spécialisés pourraient, tout en servant mieux leur collectivité, devenir des destinations populaires pour de nombreux clients;

- les magasins-entrepôts : un nouveau modèle d’achat. Nous avons discuté, avec la LCBO, d’un concept qui s’appliquerait à un nombre restreint de nouveaux magasins offrant un choix limité de produits de toutes les fourchettes de prix vendus à la caisse. Ces magasins « Entrepôt LCBO » seraient beaucoup plus simples et vendraient des produits qui sont offerts par les concurrents, mais qui ne le sont pas encore par la LCBO, ce qui permettrait d’offrir à la clientèle un bon rapport qualité-prix.

La LCBO pourrait améliorer l’expérience client grâce à une plateforme en ligne intégrée et devenir l’un des meilleurs détaillants en ligne. Même si la LCBO lance actuellement un nouveau site Web et une nouvelle plateforme numérique, nous estimons, comme la LCBO, qu’il est possible de faire plus pour favoriser une expérience client intégrée. Les propositions actuellement à l’étude comprennent les suivantes :

- la vente au détail par Internet de la gamme de produits offerte en magasin : cliquez et venez chercher. Des magasins seraient intégrés à un modèle « cliquez et venez chercher », qui permettrait aux clients de commander des produits en ligne et de venir les chercher au magasin LCBO de leur localité. Nous croyons que cela représenterait une nette amélioration pour les clients. En combinant ce service aux nouveaux projets comme les magasins-entrepôts, les clients profiteraient d’une gamme de produits plus vaste et d’une nouvelle approche de vente au détail;

- la vente au détail en ligne de produits entreposés : les stocks privés. À l’heure actuelle, les entrepôts de la LCBO contiennent des milliers de produits, dont beaucoup sont détenus pour le compte de mandataires et sont vendus exclusivement à des titulaires de permis. Ces produits ne sont pas offerts dans les magasins de vente au détail LCBO. Nous estimons que la LCBO pourrait se servir de sa plateforme en ligne pour créer un nouveau circuit de vente pour ces produits; les consommateurs pourraient les acheter par l’entremise du site Web de la LCBO et aller les chercher au magasin LCBO de leur localité. Cela permettrait aux mandataires et aux fournisseurs de tirer profit d’un nouveau circuit de vente et donnerait aux consommateurs accès à des produits spécialisés;

- un marché ouvert : la vente en ligne de n’importe quel produit. Même si les projets décrits ci-dessus sont mis en œuvre, les consommateurs ontariens n’auront accès qu’à une petite partie des boissons alcoolisées produites dans le monde. Nous croyons que la LCBO pourrait se servir de sa plateforme en ligne pour créer un marché ouvert dans son site Web, ce qui permettrait aux fournisseurs et aux mandataires de partout dans le monde d’afficher des produits que les consommateurs pourront acheter et aller chercher au magasin LCBO de leur localité. Le marché serait ouvert à tous les producteurs et constituerait une occasion d’affaires intéressante dans le contexte des ventes interprovinciales.

Reddition de comptes et mesure du rendement. Même si de nombreuses personnes, y compris les dirigeants de la LCBO, considèrent l’organisme comme une entité intégrée, nous la voyons comme une entreprise comportant trois volets principaux :

- le détaillant : le plus grand détaillant d’alcool d’Ontario selon le nombre de points de vente et le chiffre d’affaires total;

- le grossiste : l’un des plus grands acheteurs de boissons alcoolisées au monde;

- l’entrepreneur privé : qui traite avec des magasins-agences exploités par le secteur privé et autorise les établissements vinicoles à livrer des produits directement aux titulaires de permis.

Chacun de ces volets a sa propre dynamique. Presque certainement, le rendement diffère d’un volet à l’autre. Toutefois, la LCBO ne responsabilise ni ne mesure le rendement conformément à cette réalité.

En outre, les ventes de boissons alcoolisées en Ontario par l’entremise de canaux autres que ceux de la LCBO sont soumises aux taxes de consommation perçues par la province. Les ventes de la LCBO, quant à elles, ne sont pas soumises à ces taxes, qui sont déjà incluses dans la majoration appliquée par l’entreprise.

Il y a un certain nombre de problèmes concernant ce qui précède, dont les suivants :

- une surévaluation des bénéfices : en combinant les impôts théoriques aux bénéfices de l’entreprise, la LCBO donne à la direction et aux employés un faux sentiment de rentabilité. La LCBO, comme la plupart des détaillants, est une entreprise dont la marge bénéficiaire est très faible. En ne se présentant pas comme tel, il est plus difficile pour l’organisation d’établir les coûts de manière appropriée;

- une mauvaise attribution des profits : la LCBO attribue maintenant ses profits de gros et les taxes théoriques de l’organisation à son circuit de vente au détail, ce qui pourrait l’amener à prendre de mauvaises décisions d’affaires.

Le Conseil estime que la LCBO peut être améliorée en traitant de façon distincte son réel profit et les taxes théoriques qu’elle perçoit, et en rendant compte de chacune de ses activités séparément. La mise sur pied de ce nouveau cadre de rapports permettra à la direction de faire une meilleure représentation et un meilleur suivi du rendement et de faire rapport sur la mise en œuvre de nos propositions, puisqu’il sera possible d’évaluer plus précisément les marges bénéficiaires de la LCBO.

Efficacité fonctionnelle. Nous avons examiné toutes les parties de la LCBO; nous les estimons bien conçues et trouvons qu’elles fonctionnent efficacement compte tenu des contraintes qui s’y appliquent. Toutefois, comme pour toute entreprise, des améliorations pourraient être apportées dans certains domaines. Nous avons relevé, en collaboration avec la direction, les possibilités quant aux points suivants :